Das Bundesverfassungsgericht hat in mehreren Verfahren im Jahr 2018 entschieden, dass die Vorschriften zur Ermittlung der Grundsteuer mit dem Grundgesetz unvereinbar sind. Weiter wurde dem Gesetzgeber aufgetragen, eine neue Gesetzeslage zur Beseitigung dieses Missstands zu schaffen. Dem kam der Gesetzgeber nach, sodass sich die Ermittlung der Grundsteuer ab 01.01.2025 grundlegend ändert. Gleichzeitig sind bereits im aktuellen Jahr 2022 die Grundstückseigentümer verpflichtet, die für die Ermittlung benötigten Parameter zu erklären. Insofern besteht schon jetzt entsprechender Handlungsbedarf.

Hintergrund der Grundsteuerreform

Das Bundesverfassungsgericht hat in mehreren Verfahren im Jahr 2018 entschieden, dass die Vorschriften zur Ermittlung der Grundsteuer in wesentlichen Teilen mit dem im Grundgesetz kodifizierten Gleichheitsgrundsatz unvereinbar sind. Weiter wurde dem Gesetzgeber aufgetragen, bis spätestens zum 31.12.2019 eine neue Gesetzeslage zur Beseitigung dieses Missstands zu schaffen. Dem wurde mit der Verabschiedung des Gesetzes zur Änderung des Grundgesetzes vom 15.11.2019, des Grundsteuerreformgesetzes vom 26.11.2019 und des Gesetzes zur Änderung des Grundsteuergesetzes zur Mobilisierung von baureifen Grundstücken für die Bebauung vom 30.11.2019 entsprochen. Auf deren Grundlage ändert sich die Ermittlung der Grundsteuer für Veranlagungszeiträume ab dem 01.01.2025. Gleichzeitig blieb es den Bundesländern aber überlassen, mit eigenen Vorschriften zur Grundsteuerermittlung stellenweise vom sogenannten Bundesmodell abzuweichen. Von dieser Option haben einige Bundesländer (bspw. Bayern) Gebrauch gemacht und eigene Modelle verabschiedet.

Zu einem höheren Grundsteueraufkommen soll es durch die Reform gesamtwirtschaftlich betrachtet nicht kommen. Gleichwohl können sich im Einzelfall Verschiebungen der individuellen Grundsteuerbelastung ergeben.

Grundsätzliche Konzeption der neuen Grundsteuer

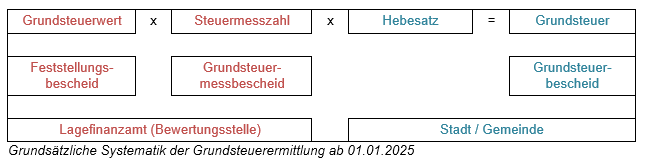

Die grundsätzliche Berechnungsmethodik zur Ermittlung der Grundsteuer bleibt auch nach der Grundsteuerreform bestehen. Demnach wird die Grundsteuer weiterhin ermittelt durch die Anwendung eines gemeindeindividuellen Hebesatzes auf den Steuermessbetrag. Der Steuermessbetrag wiederum wird berechnet durch die Multiplikation einer Steuermesszahl mit dem neuen Grundsteuerwert (früher Einheitswert), wobei die Höhe der Steuermesszahl von dem Modell zur Ermittlung des Grundsteuerwerts abhängt. Die Grundsteuerwerte werden erstmals zum Stichtag 01.01.2022 und im Nachfolgenden alle sieben Jahre festgestellt. Die nachfolgende Abbildung gibt eine Übersicht über die grundsätzliche Systematik der Grundsteuerermittlung mit den jeweiligen Zuständigkeiten auf Seiten der Finanzämter und den Städten bzw. Gemeinden.

Neubewertung der Grundstücke in Deutschland als Folge

Zur Ermittlung des Grundsteuerwerts sind rund 35 Millionen Grundstücke in Deutschland neu zu bewerten. Zu diesem Zweck sind entsprechende Feststellungserklärungen zu den Grundstücken von allen Grundstückseigentümern und Erbbauberechtigten mit Informationen über die entsprechenden Grundstücke einzureichen. Die Erklärungsfrist läuft vom 01.07.2022 bis 31.10.2022. Fristverlängerungen sind nicht möglich. Die Erklärungen müssen zwingend auf elektronischem Wege (über ELSTER) eingereicht werden.

Das Bundesmodell (Wertmodell)

Grundsteuer A – Land- und Forstwirtschaft

Für die Grundsteuer A, die land- und forstwirtschaftliches Vermögen betrifft, wird der Grundsteuerwert anhand eines Ertragswertverfahrens ermittelt. Hierzu wird auf jede Art der Flächennutzung gesondert abgestellt, für die die jeweils gesetzlich klassifizierte Eigentumsfläche und unterschiedliche Bewertungsparameter heranzuziehen sind. Die Bewertungsparameter variieren je nach Nutzungsart und beinhalten insbesondere die Ertragsmesszahl für die landwirtschaftliche Nutzung oder das Wuchsgebiet für die forstwirtschaftliche Nutzung.

Für die Grundsteuer A wenden alle Bundesländer einheitlich das verabschiedete Bundesmodell an.

Grundsteuer B – bebaute und unbebaute Grundstücke

Zur Ermittlung der Grundsteuer B ist zwischen bebauten und unbebauten Grundstücken zu unterscheiden. Unbebaute Grundstücke werden anhand ihres Bodenrichtwerts bewertet.

Der Grundstückswert bebauter Grundstücke wiederum ist in Abhängigkeit der Gebäudeart entweder nach einem Ertragswertverfahren oder einem Sachwertverfahren zu bestimmen. Die jeweiligen Verfahren sind hierbei anhand von gesetzlich bereits pauschal festgelegten Parametern, wie z.B. Restnutzungsdauern, pauschalierten Mieten oder Normalherstellungskosten, stark typisiert. Insgesamt verbleiben nur ausgewählte grundstücksspezifische Angaben, die den Grundsteuerwert beeinflussen.

Insofern stellen die neuen Grundsteuerwerte auch keine Verkehrswerte der Grundstücke dar; sie sollen ausschließlich dazu dienen, die Grundsteuer in einem angemessenen Verhältnis zwischen Grundstücken eines Bundeslands festzulegen.

Grundsteuer C – Baulandsteuer

Mit dem Gesetz zur Änderung des GrStG zur Mobilisierung von baureifen Grundstücken wurde mit Wirkung ab dem 01.01.2025 die sogenannte Grundsteuer C eingeführt. Besteuerungsgenstand dieser besonderen Form der Grundsteuer sind gemäß § 25 Abs. 5 GrStG in der Fassung ab 01.01.2025 baureife Grundstücke, die nach Lage, Form und Größe und ihrem sonstigen tatsächlichen Zustand sowie nach öffentlich-rechtlichen Vorschriften sofort bebaut werden könnten. Für diese baureifen Grundstücke kann aus städtebaulichen Gründen ein gesonderter Hebesatz festgesetzt werden.

Das Bayernmodell (Flächenmodell)

Das von Bayern gewählte Modell weicht hinsichtlich der Grundsteuer B wesentlich von dem Bundesmodell dahingehend ab, dass ausschließlich auf die Grundstücks-, Wohn- und Nutzflächen abgestellt wird. Wertbeeinflussende Faktoren wie das Alter eines Gebäudes werden nicht – auch nicht in pauschalierter Form – berücksichtigt. Somit ist die Wertermittlung insgesamt einfacher ausgestaltet und von weniger Parametern bestimmt.

Weitere Modelle

Die übrigen Bundesländer wenden entweder das Bundesmodell als Wertmodell oder das von Bayern angewendete Flächenmodell, jeweils ggf. in modifizierter Form, an. Je nach Ausgestaltung können sich stellenweise Unterschiede auch hinsichtlich der notwendigen Parameter für die Berechnung der Grundsteuerwerte ergeben.

Feststellung notwendiger Bewertungsparameter

Wie vorstehend beschrieben, sind zwischen dem 01.07.2022 und dem 31.10.2022 von den Grundstückseigentümern und Erbbauberechtigten in Abhängigkeit des zugrundeliegenden Modells unterschiedliche Angaben für die Ermittlung des Grundsteuerwerts zu erklären. Zu diesem Zweck sollen bspw. in Bayern im April 2022 Schreiben von den Finanzämtern mit Informationen zu den entsprechenden Einzelheiten an die Grundstückseigentümer und Erbbauberechtigten versendet werden.

Die notwendigen Daten müssen aus unterschiedlichen Quellen gewonnen bzw. zusammengesucht werden, was ggf. zeitaufwendig sein kann, sodass wir empfehlen, bereits zeitnah mit der Zusammenstellung der Daten zu beginnen.

Die Bewertungsparameter, die voraussichtlich zu erklären sind, sind in der anhänglichen Tabelle (Uebersicht-Bundeslaender-Grundsteuer.pdf) nochmals für sämtliche Bundesländer dargestellt.

Fazit

Obwohl die Grundsteuer erstmals für Veranlagungszeiträume ab 2025 nach dem gesetzlich reformierten Vorgehen erhoben wird, basiert die Ermittlung der hierfür zugrunde zu legenden Grundsteuerwerte auf dem Stichtag zum 01.01.2022. Die für diese Ermittlung notwendigen Angaben sind von Grundstückseigentümern zwischen dem 01.07.2022 und dem 31.10.2022 auf elektronischem Wege zu erklären. Da Bundesländer unterschiedliche Modelle zur Ermittlung des Grundsteuerwerts anwenden, sind auch je nach Bundesland unterschiedliche Angaben erforderlich.

Da damit nur ein kurzer Zeitraum für die Erklärung dieser Angaben gestattet wird, sind bereits im Voraus entsprechende Vorbereitungen zu treffen. So kann bspw. schon frühzeitig damit begonnen werden, die notwendigen Angaben zusammenzutragen, oder notwendige Auskunftsersuche zu organisieren.

Für Ihre Rückfragen stehen wir Ihnen gerne persönlich oder unter der eingerichteten Kontaktadresse als Ansprechpartner zur Verfügung.

Ihre Ansprechpartner:

Reinhard Schmid, WP/StB

Tel. + 49(0)89-55983-246

Martina Hermes, RAin/StBin

Tel. + 49(0)89-55983-208

Michael Vodermeier, StB

Tel. + 49(0)89-55983-274