Mit der Veröffentlichung des BMF-Schreibens vom 08.07.2021 und vom 29.03.2022 ändert die Finanzverwaltung grundlegend die bisherige Umsatzbesteuerung von Aufsichtsratsvergütungen. Während die Aufsichtsräte bisher automatisch als selbstständig tätig und damit als umsatzsteuerliche Unternehmer galten, hat die Finanzverwaltung nun die aktuelle EuGH-Rechtsprechung zur Besteuerung von Vergütungen für Aufsichtsräte übernommen. Voraussetzung für die Annahme einer umsatzsteuerlichen (unternehmerischen) Tätigkeit der Aufsichtsräte sind nunmehr die variablen, tätigkeitsabhängigen Vergütungen.

Mit BMF-Schreiben vom 08.07.2021 und vom 29.03.2022 ändert die Finanzverwaltung den Umsatzsteuererlass als Folge der aktuelleren EuGH-Rechtsprechung und regelt die umsatzsteuerliche Besteuerung der Tätigkeit der Aufsichtsräte im Umsatzsteuer-Anwendungserlass neu.

1. Bisherige umsatzsteuerliche Behandlung der Leistungen von Aufsichtsräten

Bis zur Änderung der Verwaltungsvorschriften waren lt. Abschn. 2.2. Abs. 3 UStAE die Aufsichtsräte, die an sich ertragsteuerlich als selbstständig Tätige gelten, automatisch auch umsatzsteuerliche Unternehmer. Alle inländischen Aufsichtsräte waren dadurch verpflichtet, die Umsätze als Aufsichtsrat der Umsatzsteuer zu unterwerfen, die Umsatzsteuer in ihren Rechnungen auszuweisen und umsatzsteuerliche Deklarationen abzugeben, soweit sie keine Kleinunternehmer waren.

Bei im Ausland ansässigen Aufsichtsräten war die leistungsempfangende inländische Gesellschaft Steuerschuldnerin der Umsatzsteuer. Die Rechnung wurde ohne Umsatzsteuer ausgestellt und das empfangende deutsche Unternehmen (z.B. die Aktiengesellschaft) versteuert nach § 13b UStG (umgekehrte Steuerschuldnerschaft) die bezogene Leistung beim Finanzamt.

Diese umsatzsteuerliche Einordnung gilt bis dato nicht nur für Aufsichtsräte einer Aktiengesellschaft, sondern auch für andere vergleichbare Tätigkeiten, das kann z.B. auch die Tätigkeit von Beiratsmitgliedern einer GmbH sein.

2. Neue umsatzsteuerliche Behandlung der Leistungen von Aufsichtsräten

Die automatische Behandlung von Aufsichtsräten als umsatzsteuerliche Unternehmer wurde in der jüngeren Vergangenheit nicht nur durch den EuGH, sondern auch durch den BFH verneint (EuGH-Urteil vom 13.06.2019 (C-420/18) und BFH-Urteil vom 27.09.2019 (V R 23/19)).

Gemäß dieser EuGH- und BFH-Rechtsprechung ist Kriterium für die Beurteilung eines Aufsichtsrats als umsatzsteuerlicher Unternehmer die Vergütungsart und nicht mehr die Art seiner Tätigkeit. Danach trägt das Aufsichtsratsmitglied bei Vereinnahmung einer variablen Vergütung das wirtschaftliche Risiko und gilt deshalb als umsatzsteuerlicher Unternehmer. Bei Vereinbarung einer festen, tätigkeitsunabhängigen Vergütung ist das Aufsichtsratsmitglied hingegen kein umsatzsteuerlicher Unternehmer. Diese EuGH- und BFH-Rechtsprechung hat nun die Finanzverwaltung durch die Veröffentlichung zweier BMF-Schreiben übernommen und schafft dadurch die bisherigen Regelungen zur Umsatzbesteuerung von Aufsichtsräten ab. Dabei ist zu beachten, dass die bisherigen ertragsteuerlichen Regelungen zur Besteuerung von Aufsichtsräten weiterhin bestehen bleiben, lediglich die umsatzsteuerliche Behandlung wird von der ertragsteuerlichen Behandlung entkoppelt und ist unabhängig davon zu würdigen.

Keine umsatzsteuerbare Tätigkeit bei fixen Sitzungsgeldern

Gemäß der neueren Verlautbarung der Finanzverwaltung sei die Tätigkeit als Mitglied im Aufsichtsrat nicht steuerbar, wenn das Aufsichtsratsmitglied:

- Aufgrund einer nur oder überwiegend erhaltenen fixen Festvergütung kein Vergütungsrisiko trägt; dies gilt unabhängig davon, ob die Vergütung in Geldzahlungen oder in Sachzuwendungen besteht,

- er nur eine pauschale Aufwandsentschädigung erhält, die für die Dauer der Mitgliedschaft im Aufsichtsrat gezahlt wird und für sämtliche Tätigkeiten abgeltende Wirkung hat,

- keine Sitzungsgelder erhält, die nur gezahlt werden, wenn er tatsächlich an der Sitzung teilnimmt,

- keine nach dem tatsächlichen Aufwand bemessene Aufwandsentschädigungen erhält.

Im Conclusio führen grundsätzlich feste Pauschalen, die an Mitglieder von Aufsichtsräten für ihre

Tätigkeiten gezahlt werden, soweit diese nicht abhängig vom Umfang der Tätigkeit gezahlt werden, zu keinen umsatzsteuerbaren Tätigkeiten. Insoweit wird der Aufsichtsrat nicht selbstständig tätig und es sind keine Rechnungen mit Umsatzsteuerausweis auszustellen. Dies gilt analog auch bei ausländischen Aufsichtsratsmitgliedern, deren Leistungen beim deutschen Leistungsempfänger keine Besteuerung nach § 13b UStG (umgekehrte Steuerschuldnerschaft) mehr auslöst.

Variable Vergütungen bestimmen zukünftig die Umsatzsteuerbarkeit der erbrachten Leistung

Auch zukünftig kann die Tätigkeit der Aufsichtsräte umsatzsteuerbar sein (und z.B. die umsatzsteuerliche Unternehmereigenschaft des Aufsichtsrats begründen), wenn variable Vergütungen gezahlt werden. Als variable Vergütung gelten:

- Sitzungsgelder, die das Mitglied des Aufsichtsrats nur erhält, wenn es tatsächlich an der Sitzung teilnimmt,

- nach dem tatsächlichen Aufwand bemessene Aufwandsentschädigungen,

- besteht die Vergütung des Aufsichtsratsmitglieds sowohl aus festen als auch aus variablen Bestandteilen, ist das Aufsichtsratsmitglied grundsätzlich selbstständig tätig, wenn die variablen Bestandteile – im Geschäftsjahr der Gesellschaft – mindestens 10 % der gesamten Vergütung des jeweiligen Aufsichtsrats betragen.

Bezüglich der Berechnung der 10%-Grenze gilt:

Bei der Berechnung der 10%-Grenze ist allein die Höhe der erhaltenen variablen Vergütungen einzubeziehen, erhaltene Aufwandsentschädigungen sowie Reisekostenerstattungen sind keine Vergütungsbestandteile der variablen Vergütung und sind demzufolge bei der Ermittlung der 10%-Grenze nicht zu berücksichtigen. Die 10%-Grenze ist für jedes Mandat eines Aufsichtsrats separat zu prüfen. Erhalten die Aufsichtsratsmitglieder ausschließlich oder überwiegend variable Vergütungen, sind sie umsatzsteuerlich wie bisher zu behandeln.

Mit BMF-Schreiben vom 29.03.2022 als Folge zahlreicher offenen Fragen aus der Praxis zur Umsetzung der Neuregelung, hat die Finanzverwaltung die Berechnung der 10%-Grenze konkretisiert. Danach sind bei der Prüfung der oben genannten 10%-Grenze nur die Vergütungsbestandteile zu berücksichtigen, die für Leistungen gezahlt werden, die in dem betreffenden Geschäftsjahr ausgeführt werden. Die allgemeine Tätigkeit des Aufsichtsratsmitglieds wird mit dem Ablauf des Geschäftsjahrs bzw. des Wirtschaftsjahrs der Gesellschaft ausgeführt.

Anders ist es bei tätigkeitsabhängigen Vergütungen: Erhält ein Aufsichtsratsmitglied für die tatsächliche Teilnahme an einer Aufsichtsratssitzung Auslagenersatz und Sitzungsgeld, sei der maßgebliche Leistungszeitpunkt der Tag der Aufsichtsratssitzung. In die Prüfung der 10%-Grenze sind als variable Vergütungsbestandteile die Sitzungsgelder aller geplanten Sitzungen eines Geschäftsjahrs der Gesellschaft, unabhängig von der tatsächlichen Teilnahme des Aufsichtsratsmitglieds, mit einzubeziehen. Maßgeblicher Zeitpunkt für die Prüfung der 10%-Grenze ist der Beginn des Geschäftsjahrs der Gesellschaft; nachträgliche Änderungen bleiben unberücksichtigt.

Die oben aufgeführten Regelungen betreffen nicht nur die Tätigkeiten der Aufsichtsräte bei AG, sondern auch der Mitglieder von anderen Gremien, die nicht der Ausübung, sondern der Kontrolle der Geschäftsführung einer juristischen Person oder Personenvereinigung dienen, wie beispielsweise die Beiräte bei der GmbH.

Folgende Aufsichtsratsmitglieder seien per se weiterhin keine Unternehmer, unabhängig davon, ob eine variable oder feste Vergütung vereinbart wird:

- Beamte und andere Bedienstete einer Gebietskörperschaft, die die Tätigkeit als Aufsichtsratsmitglied auf Verlangen, Vorschlag oder Veranlassung ihres Arbeitgebers übernommen haben,

- Mitglieder der Bundes- oder einer Landesregierung, soweit sie im Zusammenhang mit ihrer Zugehörigkeit zur Regierung einem Aufsichtsrat angehören und einer zumindest teilweisen öffentlich-rechtlichen Abführungspflicht unterliegen.

Diese oben genannten Kriterien sind für jedes Aufsichtsratsmitglied für jedes Geschäftsjahr gesondert zu prüfen bzw. zu überwachen.

3. Zeitlicher Anwendungsbereich

Die neuen Regelungen sind grundsätzlich ab 08.07.2021 in allen offenen Fällen anzuwenden. Die Finanzverwaltung gewährte jedoch faktisch ein Wahlrecht, die bisherigen Regelungen zur Besteuerung von Aufsichtsräten übergangsweise weiterhin bis zum 31.12.2021 anzuwenden. Gegebenenfalls sind Änderungsanträge gegen die nachteiligen und noch offenen Umsatzsteuerbescheide zu stellen.

4. Fragen, die sich für die Praxis stellen

Entfällt gemäß der Neuregelung die Unternehmereigenschaft für die Aufsichtsratsmitglieder, entfällt grundsätzlich auch die Umsatzsteuerpflicht betreffend die Umsätze aus Aufsichtsratstätigkeiten. Insbesondere Aufsichtsräte, die neben ihrer Aufsichtsratstätigkeit weitere steuerbare Umsätze aus anderen Tätigkeiten erzielen, haben die Kleinunternehmerregelung bzw. die Fortsetzung der Umsatzsteuerpflicht zu überprüfen. Dabei sollen insbesondere die Kleinunternehmergrenzen neu ermittelt und auf die Auswirkungen im Hinblick auf die Umsatzsteuerpflicht und den Vorsteuerabzug untersucht werden.

Darüber hinaus ist die neue Regelung im Hinblick auf eine mögliche Steuerbefreiung für ehrenamtliche Tätigkeit und daraus resultierende Vorsteuerabzugsbeschränkungen zu überprüfen.

Auch die umsatzsteuerliche Behandlung und Auswirkungen im Falle einer unberechtigt ausgewiesenen Umsatzsteuer in der Rechnung nach § 14c Abs. 2 UStG muss sowohl beim Aufsichtsrat als auch bei der Gesellschaft hinterfragt und überprüft werden.

5. Beispiele aus der Praxis

Berechnung der 10%-Grenze

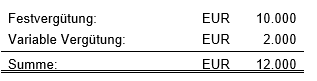

Bei der X-AG entspricht das Geschäftsjahr dem Kalenderjahr. Die Aufsichtsräte der X-AG erhalten für das Geschäftsjahr 2022 jeweils eine feste Vergütung von EUR 10.000 netto pro Geschäftsjahr für die Teilnahme an den regulären Sitzungen. Die Vergütung wird auch dann ausbezahlt, wenn die Aufsichtsratsmitglieder nicht an allen regulären Sitzungen teilnehmen. Grundsätzlich finden pro Jahr vier reguläre Aufsichtsratssitzungen statt. Ab der fünften Sitzung stehen den Aufsichtsratsmitgliedern eine zusätzliche Vergütung von EUR 1.000 netto pro jede weitere Sitzung zu, die nur dann ausbezahlt wird, wenn die Aufsichtsratsmitglieder an der Sitzung tatsächlich teilnehmen. Die Reisekostenerstattung beträgt pro Sitzung pauschal EUR 250 netto. Für das Jahr 2022 sind am Anfang des Jahres insgesamt sechs Aufsichtsratssitzungen geplant, die letzten zwei Sitzungen finden in September 2022 und Dezember 2022 statt.

Lösung:

Die allgemeine Leistung der Aufsichtsräte in Höhe von jeweils EUR 10.000 wird zum 31.12.2022 ausgeführt. Die restlichen Leistungen im Zusammenhang mit den letzten variablen Sitzungen werden in September und Dezember 2022 ausgeführt. Im Geschäftsjahr 2022 hat jedes Aufsichtsratsmitglied Leistungen von insgesamt EUR 12.000 erbracht.

Da der Anteil der variablen Vergütung die 10%-Grenze in Geschäftsjahr 2022 überschreitet sind die Aufsichtsräte der X-AG in 2022 umsatzsteuerliche Unternehmer:

Davon Anteil variable Vergütung: 16,66 %, Reisekosten sind nicht einzubeziehen.

Im Geschäftsjahr 2022 hat die neue Regelung keine Auswirkung auf die Aufsichtsräte der X-AG, denn sie sind wie nach der alten Regelung umsatzsteuerliche Unternehmer und haben wie bisher umsatzsteuerliche Deklarationen abzugeben und die Umsatzsteuer auf die vereinnahmten Vergütungen an das Finanzamt abzuführen, soweit sie keine Kleinunternehmer sind.

Maßgeblich für die Ermittlung der 10%-Grenze sind die geplanten und nicht die tatsächlichen Sitzungen, für die eine tätigkeitsbezogene Vergütung gezahlt wird. Dabei ist aus der Planung zu Beginn des Geschäftsjahres auszugehen. Sollte die Vergütung am Geschäftsjahresende nicht entsprechend der Prognose ausfallen, müssen keine Korrekturen vorgenommen werden.

6. Ausblick und Empfehlung für die Praxis

Mit der Änderung des Umsatzsteueranwendungserlasses wurde die Umsatzbesteuerung der Aufsichtsräte grundlegend geändert. Nur Aufsichtsräte, die aufgrund einer tätigkeitsabhängigen Vergütung das wirtschaftliche Risiko tragen sind umsatzsteuerliche Unternehmer. Nun kann durch die vertragliche Ausgestaltung der Vergütungsregelung faktisch selbst bestimmt werden, ob die Vergütungen als umsatzsteuerpflichtig oder als nicht steuerbar behandelt werden sollen. Unternehmen, die Aufsichtsrats- oder Beiratsvergütungen zahlen aber auch die Aufsichtsräte selber, sollten zeitnah überprüfen, inwieweit die neue Regelung Auswirkung auf deren aktuellen Vorsteuerabzug haben und ggf. von der bisherigen Regelung bis 31.12.2021 Gebrauch machen, wenn diese für sie vorteilhafter ist. Zukünftig ist zu überlegen, welche steuerliche Behandlung für den leistungsempfangenden Unternehmer vorteilhafter ist und die Aufsichtsratsvergütung vertraglich entsprechend ausgestalten. Nicht vorsteuerabzugsberechtigte Unternehmer wie beispielsweise gemeinnützige Gesellschaften oder Unternehmen der Bank- und Versicherungsbranche sollten eher eine feste Vergütung vereinbaren, da sie ansonsten aufgrund ihrer steuerfreien Ausgangsleistungen die Vorsteuer nicht geltend machen können. Gerne können wir bei allen Fragestellungen im Zusammenhang mit der neuen Regelung unterstützen.